まいど。サラリーマン副業検証人はぐみんです。

本業をしながら副業をはじめたけど、どうせやるなら個人事業主としてやっていかないとダメなのかな~。

という疑問をお持ちじゃありませんか?

なんか、副業で個人事業主ってかっこよくない?

でもなんだか開業するって聞くと難しそうだし、税金関係の話はややこしいし、ハードル高そうだなとスタートからメンタルブロックを作ってしまいがちです。

私は本業として中小企業で中間管理職をやりながら、副業で本ブログを運営しているまさに、the平均的なサラリーマンだと思います。

個人事業主ってそもそもどういうこと?というところからできるだけ簡単にまとめましたのでお付き合いください。

- 個人事業主って?

- 個人事業主になるメリット、デメリット

- 個人事業主になる方法、手続き

目次

知っているようで知らない個人事業主

私は当初個人事業主と聞いても、なんとなく自営業の人かな?ぐらいの印象でした。

特に私と同じように学生時代を経て、一般的なサラリーマンとして働いている人には、言葉としては聞いているものの、いまいちはっきりしていないのではないでしょうか?

個人事業主とは?

まず個人事業主の定義は、一般的に企業に雇われず、「継続・反復して個人で事業を営んでいる人」となっています。

つまり開業届をだし、継続・反復して個人事業している全員の人という事になります。

ちなみに私は本業サラリーマンでやっていますが、うちの奥様は個人事業主です。

あとなんか「フリーランス」っていう言葉も似たような意味で使っている気がしますよね?

フリーランスも一般的に企業に雇われず会社や団体に属さず仕事をする人全員を指しますが、開業届をださずに仕事をしている人も含まれています。

例えば業務委託契約(Uber Eats配達員等)で働いている人や、クラウドソーシングで個人的に仕事している人なんかもフリーランスになります。

個人事業主になるタイミング

それでは副業を始めたら、誰でも直ぐにでも個人事業主になったほうが良いかというと、そんなことはありません。

別記事で紹介していますが、副業で年間20万円以上の所得が発生すると確定申告が必要となってきます。

個人事業主として手続きをするべきタイミングは、その後更に収入が増えて、年間数百万円稼げる状態になった後に、その収入が安定したものになった状態で考えていけばいいです。

もちろん個人事業主としての続きは可能ですが、そのレベルでの収入が発生しないと、税金面と手間を考えるとそこまで大きなメリットはないですよ。

個人事業主になるには?

では個人事業主になるには、どのような手続き、必要なものがあるか説明しますね。

小難しく思いますが、実はなるにはそれほど手間はかかりません。

むしろなってからの手続きの方が大きいですよ。

開業届の提出

上述しました通り、手続きといってもいわゆる開業届を提出するだけ完了です。

「簡単でしょ?」

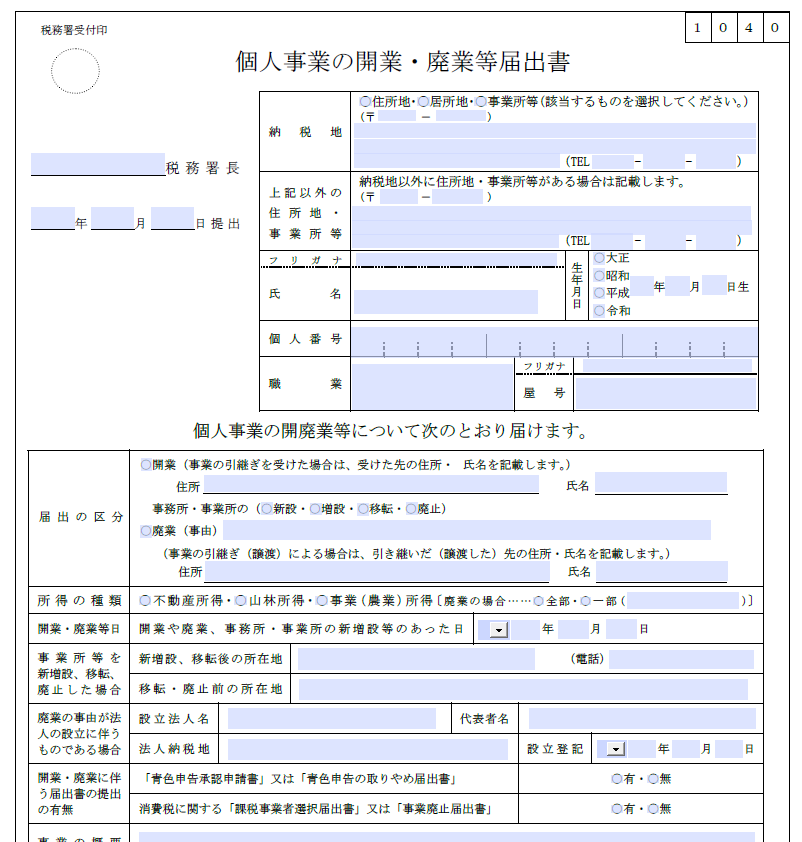

開業届は正式名称「個人事業の開業・廃業届出書」と言われる書類です。

出典:国税庁

直接税務署に提出、郵送でも提出可能ですが、e-TAXを利用してネットで提出する事ができますので、ネット関係で副業ビジネスをやられるのであれば、e-TAXを利用する人が大半かと思います。

おすすめ1:専用の銀行口座とクレジットカード作成

特に副業として稼いでいる場合には、個人(本業)の支出と事業(副業)の支出を分けて管理したほうがわかりやすくなります。

最初は大丈夫と思ってもごちゃごちゃになってしまったら面倒です。

何事も5S(整理・整頓・清掃・清潔・しつけ)を意識したいですね。

特に青色申告で確定申告をしていくにあたっては貸借対照表や、損益計算書の提出が必要となってきます。

銀行口座や、クレジットカード明細がごちゃごちゃになっていると、まずは仕分けからスタートすることになってしまい、大変な手間を要する事になってしまいます。

また下記説明しております、会計ソフトで口座とカードを連携することもできますので、最初の手間はかかりますが後々の事を考えると作成をおすすめします。

おすすめ2:会計ソフトの導入

青色申告は「複式簿記」という方法で提出する必要がありますので、青色申告用の会計ソフトを利用して会計管理をすることをおすすめします。

素人が下手に手をだしても難しいと思うんですよね。

会計ソフトに関しては、無料のものから有料のものまであります。

無料のものでも、特に問題ない機能が備わっているので、使用に関しては問題ないです。

有料のものは高くなればなるほど、サポート面がしっかりしていくイメージですね。

事業として既に収益化ができている段階であれば、ユーザー数の多い会計ソフトを使用するのが無難ではないでしょうかね?

個人事業主になったら社会保険関係どうなる?会社にはバレる?

個人事業主としてやっていくレベルになってくると、副業が本業の年収に徐々に迫ってくるレベルになってきつつあるかと思います。

副業収入も増えてきたけど、まだこちらを本業にしていけるかどうかなー?という段階では本業の職場にもできればバレたくないですよね?

まずは本業にバレるかどうかですが、個人事業主になることによってバレる原因にはなりません。

バレる理由はいくつかありますが、やはり住民税関係が大きいのではないでしょうか。

そのあたりは別記事にまとめているので参考にしてください。

続いて気になる社会保険関係に関してです。

結論から申し上げると、副業の場合は本業で支払っている社会保険(健康保険、介護保険、厚生年金保険)は給与所得から算出されるので、継続してそのまま納める形になります。

ありがたや~

副業で個人事業主となっても「事業所得」になるので、社会保険が上乗せされるという事にはなりません。

ただし、所得税や住民税といった税金関係はかかりますので、その部分をきちんと確定申告するようにしましょう。

これを忘れると脱税につながったり、本業にバレる原因になるからね。

副業一本で独立した場合には、「健康保険」と「国民年金」に加入して払う必要がでてきますので、またその段階になったら確認する必要がありますよ。

サラリーマンが副業で個人事業主になるメリット

個人事業主ってどんなもんか?という点と、手続き・準備について説明してきましたが、メリットなかったら面倒くさいだけじゃないの?って感じですよね。

しっかりと手間がかかる分のメリットがありますので、特に副業でやることを想定してまとめました。

- 経費を計上できる

- 青色申告特別控除を受けられる

- 副業の赤字を本業と損益通算や繰越できる

- 補助金や給付金を受けやすくなる

経費を計上できる

業務に関わる様々な費用を経費として計上できるようになりますよ。

ネットを利用した副業であれば、文房具・PC(10万円以上は固定資産として処理)・書籍・セミナー費用・打ち合わせ費用・カフェ飲料費といったものを経費として計上する事ができます。

後は自宅を事務所にしている場合(光熱費、水道費)、通信費なんかも経費として認められますよ。

また、ご家族で事業をしている場合には家族に支払う給与も経費として計上できます。

青色申告特別控除を受けられる

年に一回の確定申告の時に所得控除される額が優遇されているというメリットになります。

青色?ってなりませんかね。

諸説ありますが、日本人が元々青色を好む・印象が良かったとかから申告用紙の色を青色にしたのが起源と言われています。

私も青色、好きですわ~

ちなみに白色申告もあるけど、同じく申告用紙を白色にしたからといわれているよ。

控除額は、e-TAX65万円(通常申告55万円)となっています。

副業の赤字を本業と損益通算や繰越できる

事業として立ち上げたばかりは収入も不安定なので、赤字になる可能性があります。

特に、物を販売する商売をやった場合には仕入が発生しますのでリスクがつきまといますね。

青色申告をしていると、副業で赤字になった場合には本業との給与所得と相殺(所得税や住民税の節税につながる)、それでも赤字になった場合には最大3年間繰り越す事ができます。

赤字を繰り越す事で、黒字と相殺処理で節税につながります。

もちろんずっと赤字は事業として成り立っていないのでNGですよ。

補助金や給付金を受けやすくなる

個人事業主として事業化していると、コロナ禍では事業に影響があった個人事業主に対し、「持続化給付金」として最大100万円が支給されました。

その他にも個人事業主向けには、創業促進補助金・IT導入補助金・家賃支援給付金・特別定額給付金・子育て世代への特別給付金(児童手当世帯への追加支給)起業支援金といったものがあります。

もうね。

なんでしょうかね、このこういった仕組みを利用する場合には、そもそももらえるのか?もらえないのか?もらえるとしてもとにかく書類等がわかりにくい感じは・・・

取る分には自動的にとられるのに、もらうのはこんなにもややこしいのかとボヤいてしまいますね。

サラリーマンが副業で個人事業主になるデメリット

ここまでメリットをまとめましたが、個人事業主になることはメリットばかりではありません。

デメリットとなることもありますので、そちらもまとめていきます。

- 青色申告をする手間

- 失業保険がもらえない

- 忙しくて時間がなくなる?

青色申告をする手間

青色申告に関しては上述の通りですが、毎年以下を準備して確定申告をする必要があります。

①正規の簿記の原則で記帳(複式簿記)

②貸借対照表と損益計算書を添付

③期限内申告

普通に生活していればかからない手間ですからね。

しかし、そこまで事業が大きくなってきたんだと実感できる瞬間でもあると思います。

納税はきちんと実施しないと脱税となってしましますので、しっかりと実施しましょう。

失業保険がもらえない

このご時世大きな会社でも、100%倒産しないとはいいきれませんよね。

仮に倒産=失業した場合には失業保険という生活を保証するシステムがありますが、個人事業主の場合はその保証がもらえない事になります。

注意点としては、個人事業主として登録があれば、儲かっていようと儲かっていなかろうと関係なく失業保険がもらえない点です。

赤字になっていてもです。

その点要注意

忙しくて時間がなくなる?

忙しい、忙しい。汗

ほんまに忙しい人、あんまり言ってない気がします。

デメリットとして書きましたが、これはどんな副業をやるのか?と目標をどこにするのか?によっても大きく変わります。

いずれも副業をやるという事は本業以外にも仕事をやりますので、自由時間は当然なくなります。

しかし考えてみてください、普段本業を終えて帰ってからの生活・休日の過ごし方で無駄な時間を過ごしてしまったなーという時間ないですか?

その隙間時間を利用した副業で、今後の生活が良くなるって考えたら。

また副業は自分がやりたくてやっているものになると思いますので、私はあっという間に時間が過ぎていきますね。

本業だと一日が長い日もあるのに・・・

ネットを使った副業では、最初の3ヶ月~1年間は成果もなかなかでない、苦しい時期が続きます。

これは今どんなに成功している方も同じように言われている言葉です。

そこをいかに乗り越えるかは別記事にしております。

そこをクリアできれば、忙しいどころか自由な時間とお金が手に入る未来がみえてきます。

まとめ

本記事では「サラリーマンが副業して個人事業主としてやっていく方法」に関してまとめてきました。

- 個人事業主とは開業届をだし、継続・反復して個人事業している人

- 個人事業主になるタイミングは、年間数百万円安定的に稼げるようになってから

- 個人事業主になると青色申告ができ節税できる

- デメリットもしっかりと理解しておく

副業を始めるという決断をしたからには、個人事業主になる、本業を超えて独立する。

といった大きな目標をもって取り組みたいですよね。

私のモットーは人生一度きり、やらなかった後悔よりやって後悔するです。

本記事が一緒に、ブログをがんばるきっかけになればいいなと思っています。

以上です。またね~

コメント